こんにちは、あらけん( @tamefuya.araken)です。

投資を始めたい人「最近投資を始めたって人が増えてきて、自分もやってみたいけど、正直時間もないし、長期で積み立て投資ができるつみたてNISAで投資してみたいな。でも種類が多すぎて何を見て選べばいいのかわからないし、これを選べば間違いない!っていう商品を知りたい!」

今日は、こういった疑問に答えていきます。

この記事を書いている私は、投資歴4年。

現在は累計投資額300万円を超えました。いろいろ失敗もしてきましたので、その経験を踏まえて、つみたてNISAのおすすめ商品に関して、実体験に基づいて解説します。

つみたてNISAでおすすめの証券会社は楽天証券です

結論を言ってしまうと、楽天証券が一番おすすめです。

なぜかというと、投資信託の買い付けや、投資以外の関連サービスでもポイントがガンガンたまり、そのポイントを使って投資できるからです。

例えば楽天の関連サービスだと以下のようなものがあります。

楽天のポイントについて

・楽天市場…ショッピングでポイントがたまります(1%)

・楽天モバイル…楽天モバイルの利用料に対してポイントがたまります(1%)

楽天カードで支払うとポイントが上乗せされます(1%)

等々…ちょっとすべては書ききれないので、くわしくはhttps://event.rakuten.co.jp/campaign/point-up/everyday/point/

をご覧ください。

さて、今回なぜ楽天証券でのつみたてNISAをおすすめしているかというと、なんと楽天証券では投資信託(つみたてNISA)の買い付けにも1%のポイントがつくんです!これ実はすごいことで、こんなことやってるの楽天証券くらいなんですよ。買い付け代金を楽天カードでの決済にすることで、1%ポイント付与されちゃいます。投資信託の買い付けは毎月5万円の上限があるとはいえ、買った瞬間に月利1%儲かってるようなものですよね。さらに、月1回500円以上の買い付けで、いつものショッピングポイントにも1%上乗せされちゃいます。すげー。

これはあくまで一部ですが、楽天サービスの連携はすごいです。私は楽天信者でもなんでもないですけど、これは利用しない手はないですよね。

よくある質問:楽天証券よりSBI証券がおすすめという話も聞きますが?

確かに、SBI証券もよくおすすめされますが、楽天が嫌いとか特別な事情がなければ、楽天証券が断然おすすめです。

なぜかというと、SBI証券ではつみたてNISAの買い付けの際ポイントがつかないからです。

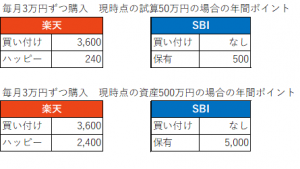

実際にポイント数の比較をしてみましょう。積み立て額はつみたてNISA枠ほぼいっぱいの3万円ずつ積み立てていった場合、楽天とSBIのポイント数の比較は以下のとおり。

楽天は買い付けで1%、保有残高10万円ごとに4ポイントの2種類。

楽天は買い付けで1%、保有残高10万円ごとに4ポイントの2種類。

SBIは買い付けは0%、保有残高の0.1%です。

資産が700万円近くになると、SBIのポイント数のほうが高くなります。

しかし3万円×20年=720万円なので、ゴールに近づいてやっとSBIが追いついてくる計算です。それならば早いうちから楽天で多くもらえるポイント数を投資信託の買い付けに回し、どんどん複利運用していったほうが最終利益は多くなるのは一目瞭然です。

よって、つみたてNISAにおいては楽天証券が最もおすすめです。

ほかにも理由を見つければいろいろあるのですが、つみたてNISAにおいては同じファンドに投資する場合ならどこの証券会社を使ってもリターンは変わらないので、ポイントがたくさんつくところで差別化して選んでOKなんですね。

なお余談ですが、資産額が1,000万円以上で、積み立てNISAではなくNISAやNISAではない通常の運用をする方であれば、SBI証券のほうがもらえるポイントが高くなる(1,000万円以上で0.2%)可能性が高いですので、SBI証券を選ぶ価値があります。

つみたてNISAでおすすめの商品を、あなたのリスク許容度別に解説します

つみたてNISAの性質上、「積み立て買い付けほったらかし」になりやすいですので、信託報酬の安い、インデックスファンドに絞ってお伝えしますね。

つみたてNISAのおすすめ商品①(万能型)

まず、とりあえずの無難なところでおすすめを挙げるなら、eMAXIS Slim全世界株式(オール・カントリー)

です。これを買っておけば何の問題もありません。

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 設定日 | 2018/10/31 |

| 商品種別 | インデックス投資信託 |

| 資産クラス | 株式(全世界)※日本含む |

| 対象インデックス | MSCI All Country World Index |

| 購入手数料 | 0% |

| 信託財産留保額 | 0% |

| 信託報酬 | 0.104%(基準価額10,000円を1万口保有(資産額10,000円)としたら約10.4円/年) |

| 実質コスト | 0.17% |

| 純資産総額 | 168.5億円

(2020/03/09) |

| 主な販売会社 | 楽天証券、SBI証券、マネックス証券 |

ちょっと難しい表を出してしまいましたが、こちらは全世界(日本含む)の株式にバランスよく投資できる商品です。全世界に投資できる商品としては手数料最安です。

信託報酬だけで見るとSBIインデックスのほうが安いのですが、実質コストが0.01%ほど高いということと、純資産総額が50億円ほどと少な目のため、eMAXISのほうをおすすめしました。

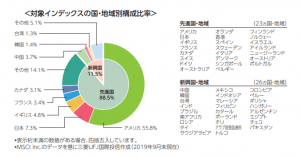

このファンドは全世界の株式に分散投資するわけなので、これ一つで、理想的な全世界株式ポートフォリオ(投資商品の組み合わせ)が自動的に組めるということになります。比率は以下のとおり。

理論的には理想的な分散投資ができるわけですから、あとは運用コストを最小限に抑えることが重要です。この視点で選ぶと、この商品がおすすめになるわけです。

おすすめポイント

・全世界に対して最適なポートフォリオが自動的に組める

・信託報酬が安い

また、これから日本は経済成長は望めない、

という話が盛んに議論されていますが、世界全体の経済成長率という視点から見れば成長していくのは当然なので、そういった面からも、おすすめできますね。

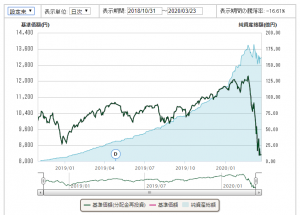

※3/23追記 2020年3月からの世界同時株安によって、上図のとおり騰落率がマイナスとなっていますが、全世界に投資しているこの銘柄は、安くなった時に買い増ししておきたい銘柄ですよね。

さて、これ一本でOKという商品を挙げてしまったのですが、これで話を終えるわけにもいかないので、別タイプの商品についても以下で説明していきます!

つみたてNISAのおすすめ商品②(リスク選好型)

リスク選好型のあなたにおすすめなのが、先進国株式タイプと米国株式タイプです。

年間利回り4.5~6.5%(※2020年2月末における年間リターン実績)くらいは見込める商品です。

先進国株式タイプでは、eMAXISSlim先進国株式インデックス をおすすめします。

| ファンド名 | eMAXIS Slim 先進国株式インデックス |

| 設定日 | 2017/02/27 |

| 商品種別 | インデックス投信 |

| 資産クラス | 先進国株式 |

| 対象インデックス | MSCI コクサイ・インデックス |

| 購入手数料 | 0% |

| 信託財産留保額 | 0% |

| 信託報酬 | 0.10615% |

| 実質コスト | 0.18389% |

| 純資産総額 | 783.42億円

(2020/02/29) |

見ていただいてわかるように、11年ほどで136%の上昇を見せていますね。2020年3月の世界同時株安を加味してもまだこの利益が生じています。

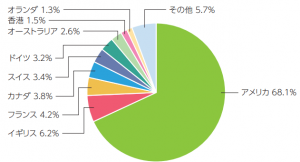

この商品が対象とする『MSCIコクサイ・インデックス』は以下の比率で構成されています。

アメリカが大部分を占めてはいるものの先進国がまんべんなく組み入れられていますね。

eMAXISは「業界最低水準の運用コストを、将来にわたって目指し続けるファンド」と歌っており、信託報酬の引き下げにも積極的です。

おすすめポイント

・先進国を中心にした理想的なポートフォリオ

・信託報酬が安い

おすすめできる商品です。

次です。米国株式タイプでは、S&P500に連動したタイプをおすすめします。

eMAXISSlim米国株式(S&P500)がおすすめです。

理由は後述。

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 設定日 | 2018/07/03 |

| 商品種別 | インデックス投信 |

| 資産クラス | 先進国株式 |

| 対象インデックス | S&P500 |

| 購入手数料 | 0% |

| 信託財産留保額 | 0% |

| 信託報酬 | 0.0968% |

| 実質コスト | 0.24188% |

| 純資産総額 | 565.52億円

(2020/02/29) |

先日の大暴落でかなり基準価額が下がっていますが、それでも-10%。設定されてから現在までの期間が短いため、S&P500のパフォーマンスが分かりにくいので、30年くらいのチャートを以下に例示しておきます。

この指標に連動するように運用されるんです。右肩上がりとはこのことですね。ファンド設定されたのが2018年なのでeMAXIS設定時からeMAXISに投資している人は損している感じになってますが、長期的にみると指標自体はこんなに上昇しているんですよね。

さて、どうしてアメリカばかりがこんなに株価が上がりやすいのかというと、アメリカでは国民の株式保有率が日本とは比べ物にならないんです。貯金より株式という文化ですし、企業も株主のために株価を上げようとしてますからね。そういう観点からもアメリカ株へ投資するのは合理的と言えます。

また余談ですが、かの有名な長期投資家ウォーレン・バフェットも、

・資産の90%をS&P500に連動する低コストインデックスファンドに投資

・資産の10%を短期米国債に投資

というポートフォリオを推奨しています。

長期投資という視点で考えた時には、やはりアメリカのS&P500というのはベターな選択肢であると言えますね。

おすすめポイント

・右肩上がりの指標であるアメリカのS&P500に連動する

・米国を対象とする投資信託の中では信託報酬が安い

つみたてNISAのおすすめ商品③(堅実運用型)

私は、つみたてNISAにおいてはリスクを抑えるよりも『どんなに儲かっても利益が非課税になる』というNISAのメリットを最大限享受していくべきと考えていますが、『あまりリスクを取り過ぎたくないな…』という堅実運用型のあなたにおすすめするのであれば バランスファンド です。

バランスファンドの場合、以下のような基準で選ぶといいです。

チェックポイント

・債券が多すぎない(30%位まで)

理由:債券が多すぎるとリターンが下がりつみたてNISAでやるメリットがなくなるから

・株式の配分が偏っていない

理由:新興国が多すぎたり、日本が多すぎたりすると下落リスクが高くなるから

・信託報酬が安い

理由:すべての投資信託に言えること

以上の視点から選んだおすすめファンドは、楽天・インデックス・バランス・ファンド(株式重視型)です。

| ファンド名 | 楽天・インデックス・バランス・ファンド(株式重視型) |

| 資産配分 | 株式70%

債券30% |

| 株式内訳 | 全世界

時価総額比率 |

| 債券内訳 | 全世界

時価総額比率 |

| 対象インデックス | FTSEグローバル・オールキャップ・インデックス |

| 購入時手数料 | なし |

| 信託財産

留保額 |

なし |

| 信託報酬

(実質コスト) |

0.132%

(0.233%) |

| 純資産総額 | 25.5億円

(2020年3月23日現在) |

選んだ理由は以下のとおり。

おすすめポイント

・株式の配分は時価総額比率で最適なポートフォリオ(市場ポートフォリオ)

・債券の割合が30%で、NISAのメリット(株式の大きなリターンは非課税)が享受できる

・信託報酬が安い(同類のファンドは0.4~0.6%ほど)

ただ、一つ弱点を挙げるとするとまだ設立間もないファンドのため、純資産総額が少ない点でしょうか。ただ、1年で1.77倍に増えてきているので、問題ないでしょう。

【まとめ】つみたてNISAは、ポイント加算の大きい楽天証券でやりましょう

今回は、つみたてNISAにおすすめの証券会社と、おすすめ商品を紹介しました。

おさらいすると、おすすめの証券会社は、ダントツで楽天証券。なぜなら、投資信託の買い付けをするときにも1%ポイント還元が得られるから。これは楽天証券だけです。

楽天証券の開設は、以下から。

そしてつみたてNISAでのおすすめ商品は、

ポイント

①バランス重視型なら、eMAXIS Slim全世界株式(オール・カントリー)

②リスク選好型なら、eMAXISSlim先進国株式インデックス

③堅実運用型なら、楽天・インデックス・バランス・ファンド(株式重視型)

です。

積み立てNISAは、下落は気にせず、長期的に買い付けを続けていくことが大切です。

金額は、100円から始められます。いくらからでもいいので、『早く始めて、複利運用』これがなにより重要です。現金を投資するのが嫌な人は、楽天ポイントだけでも投資できます。ポイントならもともと自分のお金じゃないので、なくなっても怖くないです。楽天証券はポイントがたまりやすいので、これから口座開設するよって人にはおすすめしています。

せっかくここまで読んでもらったので、すぐに口座開設して、一緒に資産運用しちゃいましょう!明日やろうは馬鹿やろう!です。

最後までお読みいただき、ありがとうございました!![]()